Le Conseil canadien du commerce de détail (CCCD) et les Services de données de MonerisMD joignent leurs efforts pour offrir à l’industrie du détail des données sur les dépenses par carte de crédit et de débit au Canada. Ces informations aideront le secteur du détail à cerner plus aisément les comportements de consommation et les tendances en matière de dépenses à l’échelle régionale et nationale.

Chaque trimestre, le CCCD sonde des membres de la direction de commerces de détail de taille moyenne et grande de partout au pays pour offrir une perspective privilégiée sur les performances dans le secteur du détail au cours du trimestre écoulé. Le CCCD ne présente pas ces résultats comme constituant une analyse statistiquement représentative. Ils sont plutôt à considérer comme le pouls du secteur du détail et permettent de contextualiser les tendances ayant une incidence sur l’industrie. Nous n’avons pas intégré de répondants des secteurs de la vente d’essence, des véhicules à moteur et des produits d’épicerie dans notre enquête.

Ce qui suit est un extrait du rapport couvrant la période allant de mars à mai 2023.

Aperçu :

Les résultats de l’été ont été en demi-teinte pour les détaillants, car bon nombre des produits achetés pendant les deux années de confinement de la pandémie pour le divertissement, le travail ou l’apprentissage à domicile ne sont pas encore usés. Les priorités se sont aussi déplacées vers les expériences et les voyages, et (facteur aggravant les deux premières tendances) 10 hausses consécutives des taux d’intérêt – ainsi que l’inflation alimentaire – ont déstabilisé les consommateurs.

Les détaillants rapportent que leurs clients se rabattent sur l’essentiel, se concentrant sur leur budget, au lieu d’acheter en fonction du rapport qualité-prix.

Les consommateurs ont fait d’importants compromis pour composer avec l’augmentation actuelle (et à venir) de leurs versements hypothécaires ou la hausse des loyers.

L’Ontario se distingue par ailleurs comme étant un marché au ralenti, alors que l’Alberta et les provinces de l’Atlantique affichent de bons résultats. Le paysage économique présente des points positifs, avec un taux d’emploi proche du plein emploi, des millions de nouveaux consommateurs et un segment assez important de la population qui se porte toujours bien, profitant de la hausse des taux d’intérêt et de la forte valorisation des résidences. Il est également vrai qu’une certaine dispersion des ventes existe en raison de plusieurs départs notables du secteur du détail au Canada au printemps.

Jusqu’à présent, les détaillants n’accordent qu’une note de C+ à la période de la rentrée scolaire, les consommateurs s’étant concentrés sur les achats essentiels et conservant leurs appareils technologiques.

La plupart des détaillants s’attendent à un bon Vendredi fou/Cyberlundi, puisque les consommateurs devraient se tourner vers l’achat de cadeaux. Ces commerçants savent que les prix réduits sont le principal enjeu de ces événements promotionnels et que les consommateurs sont maintenant habitués à faire le plein de produits lors du Vendredi fou/Cyberlundi, ce qui entraîne une importante accalmie au début du mois de décembre. On surveillera donc les achats spéciaux et les liquidations destinés à inciter les consommateurs à magasiner en ligne et à se rendre dans les magasins.

Faits saillants de juin à septembre 2023 :

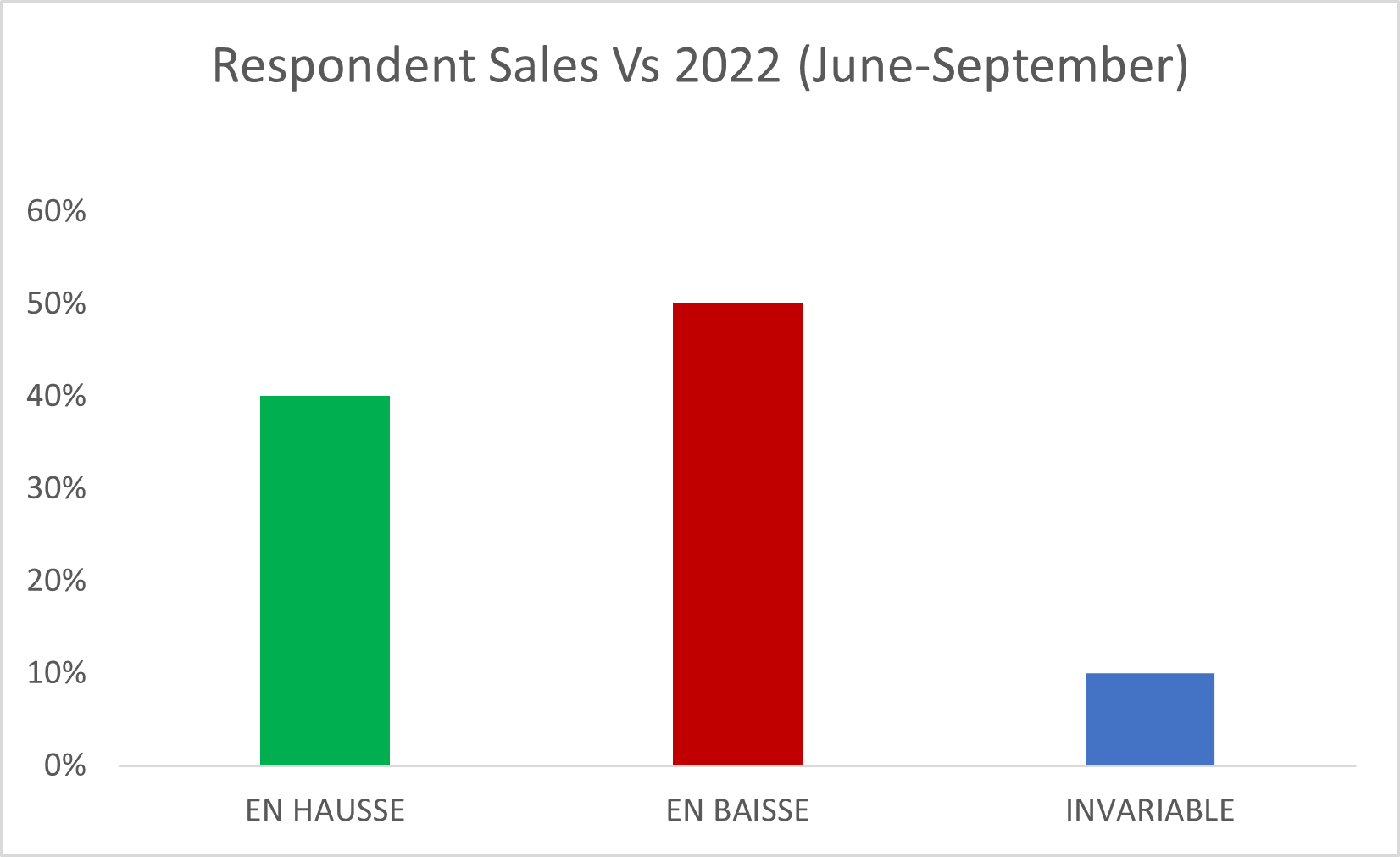

- 50 % des répondants ont déclaré une baisse de leurs ventes estivales par rapport à l’an dernier.

- Les ventes en ligne ont baissé pour 65 % des répondants.

- 58 % des répondants ont constaté une augmentation des taux de marge.

- 58 % ont constaté une baisse de leur niveau de stocks.

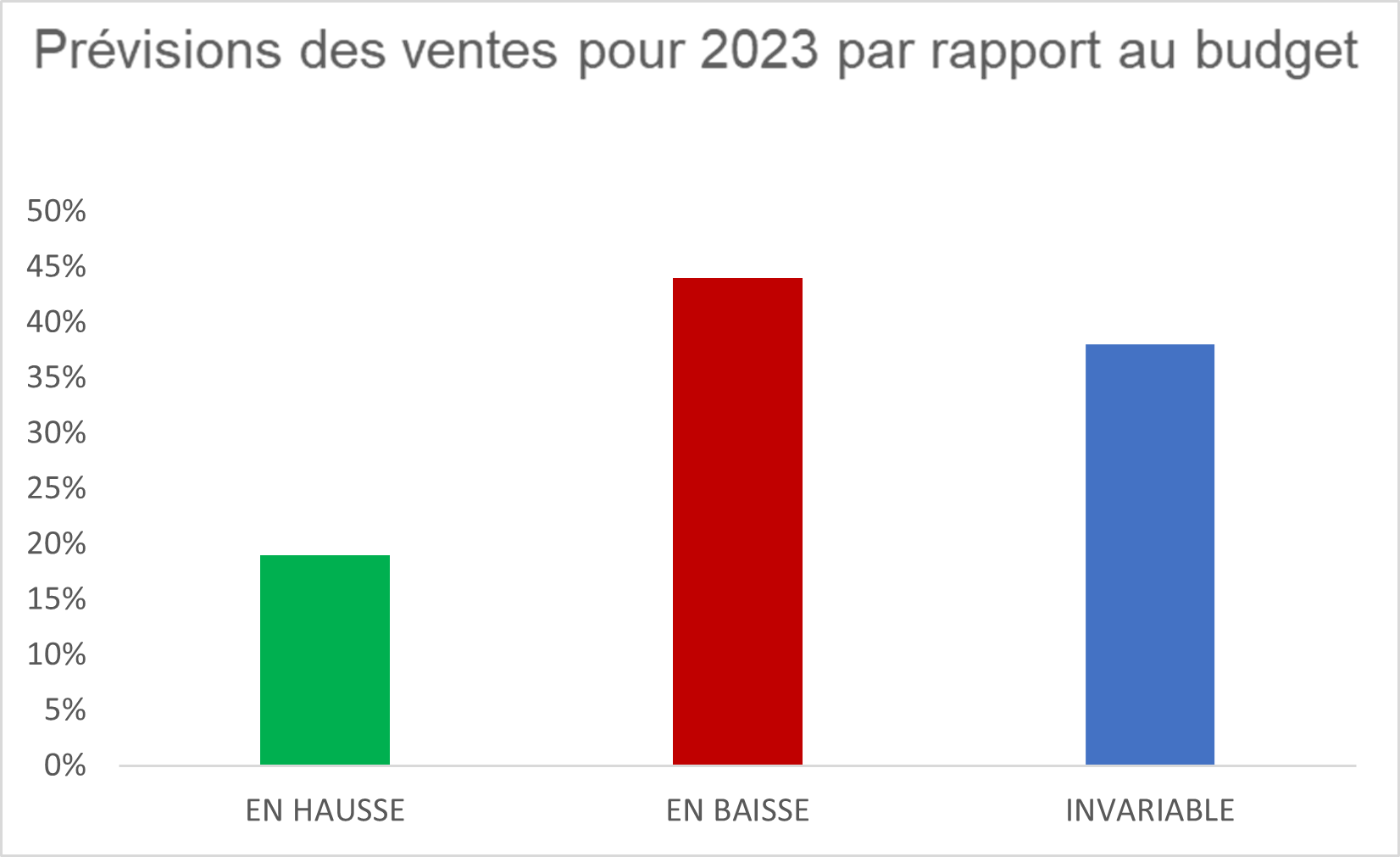

- 19 % prévoient un dépassement de budget à la fin de l’année 2023.

- 45 % prévoient terminer l’année 2023 en hausse par rapport à 2019.

Ventes :

Le sondage préalable au Portrait du commerce de détail s’apparente à une table ronde trimestrielle avec des dirigeants de commerces de sous-secteurs autres que ceux de l’épicerie, de l’essence et de l’automobile, menée de manière confidentielle dans le cadre d’entrevues individuelles qui sont ensuite

présentées de façon anonyme dans notre rapport.

Les répondants rapportent des résultats de ventes estivales en demi-teinte, 50 % d’entre eux signalant une baisse de leurs ventes par rapport à 2022, 40 % déclarant une hausse, et 10 % évoquant une situation inchangée.

Les détaillants ont parlé d’une évolution des préférences des consommateurs à revenus moyens ou faibles vers des produits de grande valeur à prix réduit, l’effet de la hausse des taux d’intérêt sur le budget des ménages commençant à se faire davantage sentir, alors que les consommateurs à revenus plus élevés continuent à dépenser de façon importante. Autrement dit, on constate une divergence dans les schémas de vente.

Prévisions

La plupart des répondants prévoient une stagnation ou une baisse des ventes en 2023. Les attentes varient pour les dépenses des Fêtes, mais les inquiétudes relatives au budget des consommateurs dans un contexte de taux d’intérêt et de prix élevés constituent un thème récurrent quand il s’agit des ventes en général, et pas seulement pour les dépenses des Fêtes.

Bulletin de la rentrée :

Les détaillants pour qui la rentrée scolaire est importante ont évoqué un bilan général ne valant guère plus qu’une note de C+. Les commerçants considérant ce moment de l’année comme une occasion saisonnière lui ont pour leur part accordé une note moyenne de B+, mais les quelques détaillants qui comptaient réaliser de fortes ventes à la rentrée nous ont confié que celles-ci ne s’étaient pas encore matérialisées au début de septembre.

Si on décompose les résultats des ventes par catégorie, on constate une demande anémique pour les produits électroniques, des achats de vêtements réduits au strict nécessaire et une forte attention accordée aux produits de base et au respect du budget. L’impression générale de nos répondants est que l’événement commercial de la rentrée a commencé plus tard et pourrait manquer de vigueur, donnant lieu à une saison répondant tout au plus à desattentes modestes ou n’étant carrément pas à la hauteur.

Comportements des consommateurs

L’état actuel du secteur du détail au Canada se comprend mieux lorsqu’il est examiné à travers le prisme de trois réalités de la consommation : la grande tendance des achats effectués en avance, le grand transfert vers l’expérience et la (moins formidable) accélération des taux d’intérêt au cours des 18 derniers mois.

Les détaillants qui ont vendu des produits populaires pendant la pandémie sont aujourd’hui confrontés à une demande de consommation sans vigueur. Les articles comme les barbecues, les téléviseurs, les ordinateurs, les chauffages de terrasse et certains meubles n’ont pas encore été usés, et les fournisseurs n’ont pas innové suffisamment pour susciter de nouvelles ventes. Les consommateurs, eux, se sont tournés vers des produits de base ou des produits de remplacement, plutôt que de multiplier les achats discrétionnaires.

La deuxième réalité que nous évoquions précédemment est celle des voyages d’agrément. Les détaillants ont eu l’impression que la moitié des Canadiens se trouvaient en Europe ou ailleurs à un moment ou à un autre cet été, ou du moins qu’ils avaient considérablement modifié leurs priorités en délaissant les biens (discrétionnaires) au profit d’expériences.

Le troisième facteur, à savoir les 10 hausses consécutives des taux d’intérêt (heureusement pas 11 !), vient aggraver les deux premiers. L’auteur a déjà évoqué dans de précédents Portraits le ralentissement inévitable des ventes de biens de consommation et le passage à une consommation expérientielle dans la foulée de la pandémie. Pourtant, plusieurs détaillants ont été surpris par l’ampleur et le caractère soudain de cette transition.

Certains détaillants ont fait remarquer que, lorsque les fournisseurs ont accéléré leur production pour répondre à la demande durant la pandémie de COVID-19, nombre d’entre eux ont « dépassé la limite » et ont accumulé les produits. L’exception à cette offre accrue reste le secteur de l’équipement photographique, qui tente toujours de rattraper la demande (qui, espérons-le, sera encore présente lorsque les stocks seront disponibles). La situation est meilleure pour les détaillants de vêtements, qui ont souffert d’une absence de demande pendant la pandémie. En chiffres absolus, ils ont connu des mois assez fastes en 2022, lorsque les Canadiens ont renoué avec une vie plus normale. Dans certaines catégories, les ventes demeurent plus fortes que dans d’autres, en raison du renouvellement des garde-robes pour les voyages, le travail et les activités sociales.

Perspectives de croissance du commerce électronique :

Trois ans après la pandémie, nous constatons un ralentissement de la croissance du commerce électronique et une meilleure intégration de celui-ci dans les activités de base. De plus, la part des ventes en ligne est passée à environ 12 %, selon les meilleures estimations.

Cela dit, 65 % des détaillants avec lesquels nous avons discuté ont rapporté une baisse de leurs ventes en ligne d’une année à l’autre. Les détaillants faisant état d’une croissance de leurs activités de commerce électronique ont indiqué qu’ils avaient recruté peu de temps auparavant de nouveaux talents pour gérer leurs activités et qu’ils constataient les avantages de plateformes récentes et modernes.

Et quand on leur a demandé à quoi pourrait ressembler leur croissance dans trois ans, la plupart ont évoqué une croissance relativement modeste, proportionnellement à leur chiffre d’affaires, mais se sont montrés optimistes quant à la croissance globale du chiffre d’affaires de leur entreprise. Les commerçants ont aussi commenté l’intensité (un peu surprenante) de l’appétit des consommateurs pour les commerces de détail traditionnels.

Ceux qui connaissent du succès aujourd’hui et qui en connaîtront demain, peu importe le canal, doivent être très attentifs à leur proposition de valeur pour le client et très conscients du paysage en pleine évolution du commerce de détail en ligne, où on retrouve des concurrents internationaux très dynamiques qui expédient leurs produits directement aux usines canadiennes, tirent parti des régimes postaux internationaux pour disposer d’expéditions à faible coût et ouvrent même des boutiques éphémères dans de grandes villes nord-américaines.

À propos du Conseil canadien du commerce de détail

L’industrie du commerce de détail est le plus important employeur du secteur privé au Canada. Elle emploie près de 2 millions de Canadiens et génère annuellement plus de 85 G$ en salaires et avantages sociaux. Les ventes au détail de base (excluant les automobiles et l’essence) se sont élevées à plus de 462 G$ en 2022. Les membres du Conseil canadien du commerce de détail (CCCD) sont responsables de plus des deux tiers de ces ventes. Le CCCD est une association à but non lucratif financée par l’industrie du détail et défend les intérêts des petites, moyennes et grandes entreprises de ce secteur partout au pays. En tant que la Voix des détaillantsMC au Canada, le CCCD est fier de représenter plus de 54 000 commerces de détail de tous types, des magasins à rayons aux épiceries, en passant par les magasins de spécialités, les magasins de rabais, les commerces de détail indépendants, les boutiques en ligne et les établissements de restauration rapide. www.commercedetail.org/

Personne-ressource :

Santo Ligotti

Vice-président, Marketing et Services aux membres

RETAIL COUNCIL OF CANADA | CONSEIL CANADIEN DU COMMERCE DE DÉTAIL

[email protected]

Vous souhaitez devenir membre ? Veuillez consulter le site www.commercedetail.org/ ou écrire à [email protected].

Consultez Services de données pour en savoir plus.

Share